Phil A. Neel

Traducción de Iker Jauregui

Texto disponible en versión original en: https://brooklynrail.org/2022/10/field-notes/The-Knife-At-Your-Throat

Precios

Basta con abrir cualquier portal de noticias para que a través de la pantalla táctil se abra paso una misma historia de terror: precios que, como zombis, suben desde las profundidades de la tumba llamada globalización; salarios hechos ceniza; merodeadores que emergen de los bosques suburbanos para extraer oro negro haciendo agujeros en los depósitos de gasolina. La pesadilla de la inflación ha vuelto. Y, como en toda historia de terror, debe haber un monstruo. ¿Cuál es, exactamente, la causa del aumento de los precios? En este punto, el mensaje político suele ser tan claro como el de esas pegatinas boomer con la cara de Biden que aparecen en los surtidores de gasolina de todo el país. Guiados por antorchas, los expertos siguen el rastro de su monstruo favorito hasta su guarida. Cuando el monstruo se desvela, no hay ninguna sorpresa: salarios altos, cheques de ayudas [stimulus checks] a raudales, demasiado gasto en programas sociales…Esto es, diversas formas de decir: demasiado dinero para quienes nacieron para tener menos. Hay que restringir el nuevo gasto, hay que desactivar la ola de interés juvenil en la sindicalización, hay que desviar todo ese exceso de dinero de los “muchos” hacia los “pocos”. La Reserva Federal, que acogió a tales monstruos, debe ahora asumir su responsabilidad elevando por fin la cuchilla del tipo de interés como Paul Volcker, santo patrón de los tecnócratas brutales y de las palizas sin rasguños.

“La Izquierda” apunta a un monstruo diferente, pero a un monstruo al fin y al cabo. La inflación no está inducida por los altos salarios, sino por los precios abusivos que marcan las empresas y quienes especulan con la guerra. E, invirtiendo el huevo y la gallina, es el aumento de los precios lo que justifica la demanda de salarios más altos. Este relato suele adornarse con referencias al estado de emergencia en que se encuentra la cadena de suministro, uniendo así la subida de precios con las perturbaciones en la producción en una misma narrativa que, en su versión más seria, concluye que la única manera de matar al monstruo es mediante un pragmático paquete de controles de precios similares a los establecidos en tiempos de guerra1. También en este caso, los responsables siguen siendo los que “legislan [policymakers]”, sobre todo los tecnócratas de la Reserva Federal. De hecho, tanto los relatos de la derecha como los de la izquierda han tendido a presentar la última década de turbulencias económicas como una suerte de drama centrado en las intrigas de los financieros y los banqueros centrales.2 Stephanie Kelton, ex economista jefe del Comité Presupuestario del Senado y asesora de la campaña de Bernie Sanders, hace algo parecido en su reciente bestseller, donde, dando a conocer la “Teoría Monetaria Moderna” (MMT), argumenta que ya existen todos los requisitos legales y teóricos para que las autoridades fiscales y financieras doten económicamente a los programas sociales. Es decir: sólo faltaría la voluntad de querer hacerlo.3 El resultado es que incluso muchos “socialistas” han llegado a ver como única salida de la crisis —la de la inflación, sin duda, pero también la de crisis más generales como la del estancamiento económico y la de la catástrofe ecológica— la movilización de la Reserva Federal y del Tesoro para la “Financiación de una Revolución Climática Popular”4, o programas aparentemente igual de plausibles desarrollados dentro del entorno institucional existente. La estrategia consiste en acercarse a la utopía a través del compromiso político. Pero si eliminamos todos los adornos, encontramos una lógica más directa: lo único que puede detener a un tipo malo con un banco es un tipo bueno con un banco.

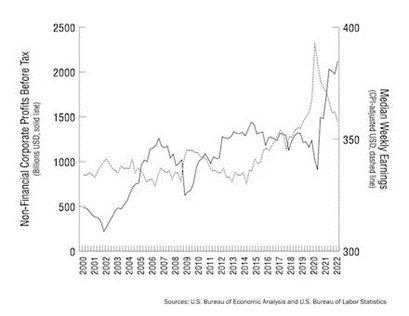

La mecánica real de la inflación no es especialmente difícil de rastrear en un momento dado. Incluso si el aumento de los ingresos y el gasto social más expansivo pueden haber contribuido a la ola de estanflación de la década de los 1970 (junto con los altos precios de la energía derivados de la crisis del petróleo), la idea de que los altos salarios u otras formas de “exceso de demanda” son siempre el principal motor de la inflación en toda la economía y, por lo tanto, del desempleo, ha sido desmentida hace tiempo.5 Está bastante claro que las causas próximas más importantes de la actual ola inflacionaria son la escasez en la cadena de suministros, que aún resuena desde la pandemia, y la interrupción del suministro mundial de energía causada por la guerra en Ucrania —hechos reconocidos por los grupos de reflexión macroeconómicos convencionales6—, lo cual ha desencadenado aumentos de precios que figuran, inicialmente, como un aumento rápido de los beneficios. La idea de un “mercado laboral ajustado” ha sido más un «que viene el coco» que una realidad. Antes de la pandemia, la tasa de crecimiento de los salarios reales era modesta, y los salarios aumentaban más lentamente que el ya lento crecimiento del PIB y la inflación durante los mismos años. Así, aunque los ingresos medios aumentaron ligeramente a finales de la década de 2010 (antes de repuntar repentinamente en 2020 en paralelo a los estímulos), el aumento de los beneficios durante el mismo periodo superó con creces el crecimiento de los salarios. Por un lado, las escasas ganancias que obtienen los trabajadores a través del crecimiento de los salarios tienden, con el tiempo, a ser reabsorbidas por la inflación, y esto crea la sensación de que los beneficios obtenidos a partir de los precios inflados no son beneficios normales, sino un tipo especial de “lucro” monopolístico. En un principio, esta hipótesis parece sólida incluso a la luz de las evidencias. Tras el repunte de los beneficios reales en 2020, se produce un segundo repunte, igualmente repentino (y aún creciente), de los beneficios brutos de las empresas no financieras (véase el gráfico 1). Mientras que los ingresos reales de los trabajadores crecieron ligeramente a partir de 2014, los beneficios totales del sector no financiero fueron más o menos constantes desde 2012 hasta 2020, cuando la pandemia provocó un ligero descenso. Después de esto, sin embargo, los beneficios se dispararon, alcanzando en un solo año el mismo volumen que habían alcanzado en conjunto en los cinco años que precedieron a la Gran Recesión. En conjunto y por término medio, el aumento de los beneficios totales de las empresas puede explicar —por sí solo— prácticamente la mitad del aumento reciente de los costes.7

Gráfico 1

El resto sólo se puede explicar por las causas últimas más directas, que son esencialmente los límites a la producción. Pero incluso decir que la mitad de la actual ola inflacionista está impulsada por el aumento de los beneficios de las empresas conlleva el riesgo de sugerir que este aumento de los beneficios es el resultado de la capacidad ilimitada de los monopolios para subir los precios, lo cual representaría un método de producción de beneficios menos “justo” que los métodos normales. En última instancia, sin embargo, el aumento de los beneficios no ha sido simplemente el resultado de la codicia de ciertas empresas (incluso en sectores extremadamente monopolizados como el del petróleo) que, al negarse a ampliar la producción (aún pudiendo hacerlo), estarían disminuyendo “artificialmente” la oferta para aumentar los precios. En muchos casos, algunos sectores han sido simplemente incapaces deampliar la producción de forma rentable debido a estos mismos problemas de oferta. Por poner el ejemplo más destacado: la industria petrolera ha optado hasta ahora —con el fin de garantizar que las inversiones en la ampliación de la producción sean rentables— por subir los precios en base a la reducción de la oferta, en lugar de hacer apuestas cada vez más inciertas sobre la capacidad de las cadenas de suministro en sectores de bienes necesarios como el acero y la arena de realizar entregas en el momento y a los precios adecuados.8 En este sentido, sobreenfatizar el papel de los beneficios de los monopolios no es sino utilizar una desproporción real en la circulación que oculta el origen de esta desproporción en la producción. En otras palabras, rastrear la mecánica detrás de la ola inflacionaria nos lleva en última instancia a la esfera de la producción, donde el impacto de la pandemia y de la guerra han simplemente acelerado las tendencias estructurales de más largo plazo que atraviesan la economía mundial.

Por un lado, como subraya el historiador económico Robert Brenner, el crecimiento se ha basado durante mucho tiempo en ciclos de expansión y contracción en los que la inversión se centra en determinadas clases de activos —pensemos en las hipotecas subprime, en las acciones de compañías tecnológicas o en las criptomodenas—, inflando el precio de esos activos y haciendo así más probables nuevas rondas de inversión en una burbuja que se refuerza a sí misma y que acaba desembocando en una crisis. Estos ciclos especulativos se han convertido en algo tan central para el crecimiento que ha dado lugar a todo un ecosistema institucional para protegerlos, convirtiendo con ello la gestión macroeconómica en una suerte de “keynesianismo de precios de los activos”.9 Aunque esto pueda parecer ajeno a los límites que rodean a la producción, el fenómeno ha sido impulsado por la caída de la rentabilidad10 en los sectores no financieros de los países con altos ingresos, en particular dentro de la industria manufacturera.11 Cuando la rentabilidad disminuye, la tasa de inversión (especialmente la inversión “fija” en las plantas y equipos de producción) también tenderá a disminuir, y el capital se volcará, en cambio, en cualquier canal que parezca capaz de garantizar una mayor rentabilidad. Este ha sido el caso —en las últimas décadas— de cada vez más sectores en los que los rendimientos están ligados a la inflación de los precios de los activos, lo cual ha aumentado igualmente la presión para que cada vez más activos se “financiaricen”, permitiendo que sean más fácilmente comercializables y aprovechables (aumentando su “liquidez”) y puedan operar como formas alternativas de dinero, pero con mayores rendimientos.

Aunque la idea de que la caída de la rentabilidad industrial está relacionada con el aumento de la financiarización se asocia a menudo con el típico marxista (de paja) que anuncia, apocalípticamente, el colapso inminente del sistema económico, esta tendencia básica es —de hecho— tan ampliamente reconocible en nuestro actual paisaje económico que a veces no necesita ni ser explicitada. No sólo el núcleo de esta idea —la disminución general de los rendimientos de la inversión, por término medio, en todas las líneas de producción— es compartido más allá de esa “heterodoxia” imaginada, sino que, en lo esencial, es un lugar común en la literatura económica convencional para dar cuenta de prácticamente todo, desde la globalización y la deslocalización hasta el crecimiento del sector servicios. Michael J. Howell, doctor en economía que trabaja como director de una gran consultora financiera, ilustra bien esta relación básica: “la caída de la rentabilidad industrial y la consiguiente escasez estructural de activos seguros son factores clave detrás de la larga caída de los tipos de interés a nivel mundial”12. Estos bajos tipos de interés han fomentado los picos de inflación en los sectores con alta liquidez, lo cual ha evitado que las tasas de crecimiento relativamente estancadas de los países con altos ingresos sigan cayendo. Ahora bien, estos sectores financieros no son meras actividades especulativas divorciadas de la producción, pues tanto la construcción como el mantenimiento de las cadenas de suministro mundiales “son actividades muy intensivas a nivel financiero que exigen muchísimo tanto al capital circulante de las empresas como al suministro de crédito bancario a corto plazo”.13 En otras palabras, el declive de la rentabilidad industrial no sólo impulsa la inversión en activos financieros especulativos, sino que impulsa también la complejización de las características técnicas de la producción misma —lo cual incluye la mecanización o una división del trabajo más meticulosa dentro de las empresas, pero también una división del trabajo más refinada y espacialmente dispersa entre empresas—, lo cual, a su vez, requiere de la mediación de mecanismos financieros cada vez más complejos.

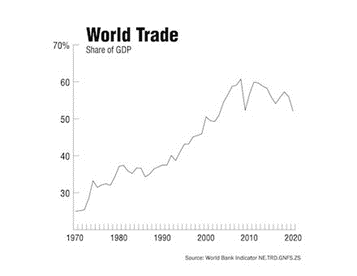

Por otro lado, la intensificación de la competencia industrial y las desaceleraciones económicas más substanciales —que precedieron a la pandemia, pero que se vieron amplificadas por ella— en el puñado de países que impulsaron el crecimiento de la economía mundial durante las dos últimas décadas (en concreto, China) han conducido a una retracción general de la estructura de las cadenas de suministro y a un estancamiento del crecimiento del comercio mundial. El “gran colapso en el comercio”14 desencadenado por la crisis de 2008 fue seguido por la “regionalización” gradual de las cadenas de suministro anteriormente “globalizadas”. Hay, sin embargo, varios equívocos en esta lectura. El cambio más importante ha sido el crecimiento de la demanda de los consumidores en los países más pobres, moldeado tanto por la burbuja (ahora desinflada) de mercancías como por el proceso global de “descampesinización” [depeasantization], 15 por el cual los últimos agricultores y pastores de subsistencia se han visto obligados a depender en gran medida del mercado (independientemente de que el empleo industrial urbano pueda mantenerlos).16 Y ello, unido al colapso repentino de la demanda en los países ricos, provocó que las cadenas de suministro que antes se centraban casi exclusivamente en las exportaciones a Norteamérica y Europa (durante el apogeo de la “globalización”) se redirigieran y se diversificaran sutilmente en el transcurso de la década de 2010 para incluir a los nuevos mercados finales en las “economías emergentes”, lo que dio a la producción en sí misma un carácter cada vez más regional17. En términos generales, la tendencia es visible por el estancamiento general del crecimiento del comercio mundial (véase el gráfico 2).

Gráfico 2

Al mismo tiempo, la intensificación de la competencia indujo una mayor consolidación de las empresas en todos los ámbitos, incluyendo tanto la creciente monopolización de aquellos sectores (intensivos en capital o con muchos activos) ya consolidados como una nueva ola de monopolización dentro de los sectores intensivos en mano de obra (i.e. en trabajo). Esto ha comenzado a cambiar de manera profunda el carácter de muchas industrias antes dispersas, como ejemplifican los monopolios emergentes en los países más pobres, que están mecanizando y racionalizando más sus líneas de producción para desafiar a los monopsonios ya establecidos (grandes marcas y minoristas que controlan mercados particulares debido a la escala de sus compras) y retener una mayor parte de los beneficios finales en los niveles inferiores de la cadena de valor.18 Estos beneficios retenidos se revierten en nuevas adquisiciones y expansiones, a menudo en las zonas industriales emergentes de aquellos países situados en los escalones más bajos de la jerarquía imperial.19 Este proceso es también un proceso fractal, pues la consolidación se produce no sólo entre las principales subcontratas de bienes finales (por ejemplo, la empresa taiwanesa Foxconn, que ensambla los iPhones), sino también entre las subcontratas de componentes (por ejemplo, la empresa china Lens Technology, que suministra las pantallas de cristal para la producción del iPhone), lo cual supone una reducción de los márgenes de beneficio y una intensificación de la competencia en cada eslabón de la cadena. A nivel internacional, todo este proceso ha ido acompañado de una creciente competencia geopolítica y comercial entre países, de una ralentización del crecimiento de la producción y del comercio mundial y de su efecto directo: que el éxito y el fracaso sean cada vez más un asunto de suma cero. Aunque está de moda culpar a Trump de la llamada “guerra comercial” con China, la realidad es que las mismas tensiones ya se venían gestando a lo largo de la administración Obama y han seguido intensificándose bajo Biden. Además, no son en absoluto exclusivas de los Estados Unidos. Tanto Japón como la UE, por ejemplo, han adoptado también (en el marco del aumento de las medidas proteccionistas a nivel mundial) posturas cada vez más agresivas hacia China.

Esto no significa, sin embargo, que el comercio mundial o la integración económica hayan disminuido. La producción sigue siendo planetaria. La inflación, por tanto, no es sólo un problema de política interna que pueda ser resuelto o perpetuado por los bancos centrales. De hecho, no sólo está la inflación del dólar estadounidense vinculada al estado de las cadenas de suministro globales, sino que los intentos de frenarla se amplifican también a través del sistema financiero mundial. Dado que el dólar es la moneda mundial de facto, los cambios en los tipos de interés revalorizan el coste de la deuda en toda la economía mundial, con un impacto que se reduce e intensifica cuanto más se aleja uno de la Reserva Federal. En otras palabras, es como si se trazara el movimiento de un látigo. Un pequeño movimiento de muñeca —subiendo el tipo de interés unas pocas fracciones porcentuales— llega hasta los huecos más remotos de los mercados de capitales e impacta, finalmente y con toda su fuerza, en las vidas de esas decenas de millones de personas que tienen la mala suerte de haber nacido en el fondo del mundo. Que los burócratas se crean o no los encargados de gestionar la oferta monetaria de una sola economía nacional es irrelevante. Las consecuencias de sus acciones siempre golpean hacia afuera, desestabilizando primero a los países más pobres y precarios donde el boom del crecimiento sólo había sido tenue. De la noche a la mañana, el coste del servicio de la deuda aumenta. También lo hace el coste de las inversiones entrantes (que suelen establecerse en dólares20). El declive más general del crecimiento mundial también significa que la disminución de la inversión en otros lugares suprime la demanda de las pocas mercancías (concretamente las materias primas) que componen el grueso de la producción de los países más pobres.

Los antecedentes históricos son importantes: en respuesta a la última crisis inflacionaria, el Presidente de la Reserva Federal, Paul Volcker, promovió una fuerte subida de los tipos de interés que comenzó en 1979 y alcanzó su punto álgido en 1981 (el “schock Volcker”), aumentando intencionadamente el coste del capital y desencadenando una recesión. Este hecho se considera el punto de inflexión decisivo que marca la transición de las formas de gestión macroeconómica vagamente “keynesianas” —que a menudo incluían estímulos fiscales y tenían como objetivo el pleno empleo (o algo que se aproximaba a él)—, al actual consenso monetarista, que moviliza, en cambio, al banco central para gestionar la oferta monetaria y se centra sobre todo en contener la inflación. Pero aunque en un principio ese shock Volcker se diseñó sobre todo para hacer frente a la forma en que la estanflación devoraba los activos que poseían los ricos en los países con mayores ingresos, acabó precipitando21 igualmente la Crisis de Deuda del Tercer Mundo, un colapso económico tan grave que muchos países del África subsahariana —por ejemplo— aún no han recuperado los niveles de industrialización que habían alcanzado en vísperas de la crisis, siendo su renta per cápita a día de hoy inferior a su pico en la década de 1970.22 En Estados Unidos (y en el Reino Unido poco después), el ajuste de los tipos de interés también aceleró los despidos masivos y el cierre de fábricas, y afectó en mayor medida a los sectores sindicalizados.23 En otras palabras, la última gran intervención en los tipos de interés realizada en nombre de la reducción de la inflación fue un despliegue descarnado de poder de clase que subrayó la centralidad de los intereses de EE.UU. en la jerarquía económica mundial y obligó a los trabajadores de los países con mayores ingresos a soportar los costes de la reestructuración económica —ofreciendo solamente un paliativo limitado en forma de consumo a crédito y de propiedad inmobiliaria— mientras los ricos pivotaban con facilidad hacia nuevas líneas de negocio.

Beneficios

Así como los resultados de estos ajustes de los tipos de interés no se limitan a un solo país, tampoco lo hacen las causas de la propia ola inflacionista. Si bien las causas inmediatas de la inflación actual parecen24 contingentes e imprevisibles —el estallido de una pandemia, seguido de una guerra—, se trata en realidad de factores que se limitaron a acelerar las tendencias que ya estaban en marcha. De hecho, tras casi una década con tipos de interés casi nulos tras la Gran Recesión, la Reserva Federal ya intentó subir los tipos de interés a finales de 2018, como medida preventiva para cortar la potencial inflación de un mercado laboral en tensión y evitar la posible aparición de nuevas burbujas económicas. Aún así, la decisión se revirtió cuando las cotizaciones bursátiles se desplomaron y la modesta “recuperación” de la Gran Recesión, que se había construido trabajosamente sobre el boom de la especulación tecnológica y sobre esa magia autófaga de las finanzas que es la recompra de acciones, vio su existencia directamente amenazada. En respuesta a ello, la Reserva Federal hizo una corrección igualmente decisiva, bajando los tipos de interés prácticamente a cero, punto en el que se mantuvieron hasta los primeros meses de 2022. Fue este ciclo 2018/2019 el que popularizó el interés por la Teoría Monetaria Moderna y el que desencadenó los actuales ciclos de deabtes sobre el mandato de la Reserva Federal y la posibilidad de “democratizar las finanzas”. Asimismo, —y más importante aún— el hecho de que se intentaran subir los tipos ya en 2018 indica que la situación contraria a nuestro actual momento inflacionista —casi una década de tipos de interés extremadamente bajos que desinflaron el coste del capital y que aceleraron, por tanto, el crecimiento de nuevas burbujas de activos— ya se había mostrado insostenible. Por tanto, y de una manera un tanto extraña, la actual crisis inflacionaria es en realidad una expresión de la tendencia deflacionaria mucho más profunda que forma parte de las leyes mismas de movimiento del capitalismo.

Esta tendencia deflacionaria se puede observar de forma bastante transparente en una de las características más importantes de la producción capitalista: la tendencia a la mecanización. La competencia impulsa la sustitución de trabajo humano por máquinas, lo que permite producir más unidades de un bien específico con menos trabajo. Esto también estratifica el mercado de trabajo, descualificando el trabajo que realizan la mayoría de los trabajadores incluso cuando, al mismo tiempo, aumente la complejidad del trabajo cualificado. Esto permite que la gestión empresarial [management] pueda echar mano de grupos de trabajo más baratos y explotar todo un nuevo espectro de divisiones sociales.25 Aunque los primeros en adoptar las nuevas tecnologías pueden obtener beneficios inesperados vendiendo un mayor volumen de productos al precio vigente y pagando a muchos menos trabajadores por unidad de producto, el precio de esos productos tenderá en última instancia a disminuir a medida que otros productores adopten estas nuevas tecnologías. Dado que este proceso se produce con la misma facilidad en los sectores de los bienes de consumo y en los de los bienes de capital, el precio efectivo del trabajo puede abaratarse aún más, pues los trabajadores podrán comprar más artículos de primera necesidad (alimentos, ropa y otros bienes para el hogar, por ejemplo) sin que se haya producido un aumento correlativo del salario. Aunque algunos sectores (normalmente clasificados como “sector servicios”) pueden resistir a la transformación técnica, y si la producción avanza a buen ritmo, la tendencia a largo plazo en casi todos los productos básicos debería ser la reducción de precios. Esto es esencialmente lo que ha ocurrido en todo el sector de los bienes de consumo, con la aparición de la producción en masa y, más recientemente, con la revolución logística, que han dado lugar a una globalización que ha abaratado el textil, los coches, los electrodomésticos y otros tantos productos; que han provocado que el estancamiento de los salarios en los países con altos ingresos sea más soportable; y que han amplificando las ganancias de los aumentos salariales en los nuevos núcleos industriales al mitigar la inflación local que suele acompañar al crecimiento industrial rápido.

Esto significa que, cuando la inflación se produce al margen de un contexto de rápido crecimiento industrial, suele ser indicativa de alguna desproporción en la circulación o de algún tipo de problema dentro de la producción que limita, antes que nada, la oferta de valor. Si se restringe a la circulación, la inflación suele focalizarse en unos pocos sectores y adopta la forma clásica de una burbuja de activos, normalmente concentrada en alguna combinación de bienes inmuebles, acciones u otros valores privados. Aunque suene contradictorio, este tipo de inflación de los precios de los activos sólo puede surgir realmente a escala en condiciones deflacionarias (y tiende a reforzar estas condiciones deflacionarias), ya que las burbujas de activos requieren altos niveles de deuda y bajos tipos de interés. A veces, la inflación circunscrita a la circulación también puede adoptar la forma de la fijación de precios monopolista clásica, en la que un cártel de grandes productores se dedica a inflar solamente los precios directos de los productos básicos que producen, pero que a menudo tiene efectos indirectos en sectores conexos; un ejemplo es la subida de los precios del petróleo en la década de 1970, impulsada por el embargo petrolero de la OPEP. Sin embargo, como se ha señalado antes, los beneficios inesperados también pueden adoptar esta forma por razones puramente estructurales, como cuando se venden las existencias y la producción sigue estando limitada. En cualquier caso, todas estas situaciones representan islas inflacionarias en un mar deflacionario.

En los últimos treinta años, este tipo de inflación de los precios de los activos se ha vuelto cada vez más dominante, dando impulso al rápido aumento de los flujos transfronterizos de liquidez y cambiando la forma misma de la economía mundial para dar prioridad a las llamadas “bicicletas financieras [carry trades]”, en las que (para simplificar) se contrae deuda en divisas con un tipo de interés bajo y se reinvierte en otras divisas o activos de mayor rendimiento. También es crucial el hecho de que, como anota Brenner, la competitividad relativa entre las distintas divisas —una divisa “más débil” abarata los costes de producción y provoca, por consiguiente, que las industrias manufactureras de un país sean más competitivas en el mercado mundial— también estructura la jerarquía global de la producción. Así, las zonas con un rápido crecimiento industrial experimentan una presión inflacionaria (que permite el aumento de los salarios) que atrae simultáneamente la inversión en un sector productivo creciente y la inversión puramente especulativa de las carteras de activos que explotan el diferencial de rendimiento (con un volumen de capital que fluye hacia los activos especulativos y que a menudo supera el volumen que fluye hacia la IED [Inversión Extranjera Directa] tradicional, suprimiendo aún más la competitividad de la industria manufacturera e inflando una burbuja de activos por encima de los beneficios industriales decrecientes). El ejemplo clásico es el desarrollo económico japonés en la segunda mitad del siglo XX.26 El fenómeno no es en absoluto ajeno a la economía convencional. Tim Lee, Jamie Lee y Kevin Coldiron, —todos ellos gestores o ex gestores de fondos de alto riesgo [hedge funds] y otras empresas de capital inversión [private equity]— , por ejemplo, se hacen eco de la narrativa básica de Brenner (ciclos de expansión económica y de burbujas bursátiles [boom and bubble]) y sostienen que esta dinámica da lugar, en última instancia, a la aparición de un “régimen de rendimientos diferenciales [carry regime]” global en sintonía con el mantenimiento de los elevados precios de los activos y que se define por un “patrón de rendimiento en diente de sierra”, en el que el aumento relativamente suave de los rendimientos de los activos en expansión se ve periódicamente interrumpido por “breves períodos de rendimientos fuertemente negativos (correcciones devengadas o colapsos)”.27 Del mismo modo, los teóricos sociales Lisa Adkins, Melinda Cooper y Martijn Konings describen este mismo escenario como una nueva “economía de activos”. Esta nueva economía, donde los activos se revalorizan a un ritmo más rápido que el propio crecimiento económico o los salarios, dibujaría un nuevo paisaje social donde la desigualdad depende menos de los salarios o los rendimientos de la inversión productiva y más del acceso a los flujos de renta.28

Por lo demás, es habitual narrar la aparición de este “régimen de rendimientos diferenciales” o “economía de activos” como un cambio desencadenado por una constelación de políticas estatales “neoliberales”, diseñadas para favorecer los intereses de los ricos a expensas de los trabajadores y personificadas en el régimen de Reagan en los Estados Unidos y en el de Thatcher en el Reino Unido. Además, y dado que es también habitual considerar el shock Volcker como el acto inaugural de la ofensiva neoliberal (junto con un uso similar de los tipos de interés elevados para disciplinar el trabajo en otros lugares), el contraste entre un periodo “keynesiano” de alto gasto público, altos salarios y alta inflación y un periodo “neoliberal” en el que estos tres se invierten es algo que parece, a primera vista, obvio. También lo es el hecho de que las finanzas ganaron centralidad en la economía internacional durante el mismo periodo y que ello produjo tanto un marcado aumento de la liquidez mundial como la proliferación de innumerables instrumentos financieros. A medida que la rentabilidad se estancaba en los países “desindustrializados” del centro, las finanzas, los seguros y el sector inmobiliario (junto con las burbujas de las acciones tecnológicas y algún que otro boom del petróleo) se convirtieron en los únicos sectores capaces de impulsar unas tasas de crecimiento ya modestas. En este tipo de lecturas, las dinámicas estructurales se reconocen a menudo como limitaciones o fuerzas inerciales, pero la responsabilidad última recae de nuevo en los “legisladores [policymakers]”, que, en definitiva, parecen estar decidiendo entre dos mundos posibles: a) el mundo keynesiano de la “inflación deflacionaria”29, en el que los precios de los activos se deprecian pero (se espera que) el crecimiento de los salarios y el gasto público se aceleren a un ritmo más rápido, lo que permitiría aproximarse al pleno empleo a expensas de las ganancias del capital; o b) el mundo neoliberal de la deflación inflacionaria, en el que los precios de los activos se «aprecian» con más rapidez que los salarios o el crecimiento económico general y donde se suprime el gasto público, lo que permitiría que las ganancias del capital se disparasen a expensas de los ingresos laborales.

En este esquema, la tendencia a una inflación en toda la economía tiene un pie en ambos mundos. Si el éxito deflacionario del shock Volcker abrió la puerta a la política que lleva del universo keynesiano al neoliberal, entonces debe ser necesario algún tipo de shock inflacionario para abrir la puerta a un futuro “socialista democrático” de pleno empleo y “finanzas públicas para el pueblo”. Esto implicaría necesariamente el fin de la economía de activos y la inversión del régimen de rendimientos diferenciales [carry regime]. Pero, ¿qué ocurriría exactamente si esto fuera así? Según los gestores de fondos de alto riesgo, “el fin absoluto del régimen de rendimientos diferenciales estaría probablemente marcado por un colapso sistémico que acabaría con el papel dominante de los bancos centrales o una inflación galopante, o ambas cosas”.30 Las dos opciones están también interconectadas, ya que el intento mismo de evitar el colapso sistémico —quizás marcado por un shock “exógeno” como una pandemia, una guerra, un gran levantamiento popular o una serie de catástrofes ecológicas— probablemente induciría la inflación a causa del aumento del gasto en un momento de parones económicos, con efectos en cascada a través de las cadenas de suministro muy posteriores a que la crisis inmediata terminara. Por ejemplo, para evitar un colapso deflacionario, “una medida extrema sería probablemente la monetización directa del gasto público: el envío de cheques a cada familia o individuo […]”31. Esto no sólo es exactamente lo que ocurrió en los años de la pandemia, sino que también describe la idea básica de los planes de la Renta Básica Universal propuestos por muchos progresistas y socialistas democráticos hoy en día32. En última instancia, los gestores de los fondos de alto riesgo concluyen que una serie de intervenciones por parte de la Reserva Federal y el Tesoro podrían evitar el colapso sistémico. Esto nos deja con la otra alternativa, en la que “el régimen de rendimientos diferenciales terminará finalmente a causa de una inflación elevada” y, por lo tanto, “desde una perspectiva macro […] una señal importante de que el régimen de rendimientos diferenciales está desapareciendo sería la aparición de la propia inflación”.33 Lo más probable es que la inflación surja gradualmente, acompañada de una creciente volatilidad financiera. Sin embargo, “una vez que la inflación elevada esté arraigada”34 y ya no responda a la política del banco central, es difícil ver cómo el régimen de rendimientos diferenciales podría seguir manteniéndose.

Mientras tanto, las líneas generales del hipotético “régimen anti-diferencial [anti-carry]” que podría surgir tras la crisis también son predecibles a grandes rasgos, ya que son justo lo contrario del régimen actualmente vigente: alta inflación general, depreciación de los activos, “retroceso de la importancia de los mercados financieros”,35 fuerte crecimiento de la oferta monetaria real36 (impulsado por el estímulo e incluso la impresión directa de dinero, pero también por la expansión de la demanda de crédito bancario, ya que las cargas de deuda se abaratarían con el tiempo), crisis marcadas por una inflación descontrolada (en lugar de la rápida deflación que marca el “patrón de diente de sierra” de una crisis de rendimientos diferenciales) y un colapso de la demanda de activos “cercanos a las divisas” e incluso de dinero real, a pesar del crecimiento de la oferta monetaria (ya que la inflación garantiza que la tenencia de dinero en efectivo genere pérdidas a largo plazo). A nivel internacional, este régimen se caracterizaría probablemente por la disminución de la liquidez mundial, la fragmentación del comercio mundial, el aumento de los conflictos entre los bloques de divisas que compiten en el espacio liberado por un dólar en declive, así como por nuevas crisis inflacionistas que florecerían en todo el mundo, consumiendo primero —probablemente— a las economías más débiles.

Al final, la alternativa inflacionaria al mundo actual parece ser poco mejor que la que vivimos. Esto se debe a que ambas no representan, en realidad, mundos separados, sino simplemente los dos hemisferios de un único planeta en movimiento. Así como el sol puede ponerse gradualmente en uno y salir en el otro, el imperio del capital está siempre bañado por la luz. Las discusiones académicas de moda sobre la “muerte del neoliberalismo”, por lo tanto, aportan poco, si es que aportan algo, más allá de la trillada observación de que el sol a veces se pone. Mientras tanto, parece probable que un mundo inflacionario combinará las peores características del presente con las más sombrías perspectivas en el horizonte: alta inflación junto a alta desigualdad, crecimiento estancado junto a salarios estancados y guerras comerciales y guerras eternas de la mano. Como era de esperar, los gestores de fondos de alto riesgo ofrecen al menos un diagnóstico contundente, subrayando la realidad del poder de clase, independientemente de la puerta que queramos que abran los “responsables políticos”: “desde el punto de vista de la sociedad en su conjunto, y no sólo de los especuladores financieros, tanto el régimen de rendimientos diferenciales como el hipotético régimen anti-diferencial tendrán la característica de que los que tengan más recursos serán los ganadores”37.

Poder

En última instancia, sin embargo, no se trata de recorrer las más oscuras colinas en busca de monstruos aún por descubrir. No hay ninguna causa “verdadera” de la inflación que se esconda bajo la teoría de la inflación salarial [wage-push] o la apelación a la codicia de las empresas. La inflación y la deflación son tendencias epifenoménicas de los precios que, grandes o pequeñas, son similares a las olas y las mareas que recorren la superficie de ese gran mar que es el poder productivo planetario —lo que Marx llamó valor—, organizado, tal y como está, por las relaciones sociales que abarcan a toda la especie humana. Lo que identificamos como la “política [policy]” debe, en última instancia, ser acorde con las exigencias de esa producción planetaria. La “política” es, por tanto, una discusión sobre los términos del secuestro que representa la economía, no una forma de acabar con ella. En otras palabras, todo el proceso de elaboración de políticas se produce dentro de los límites de un juego amañado, en el que las espirales inflacionistas y deflacionistas —o simplemente la “crisis económica” en general— marcan los momentos en los que debe reafirmarse la relación básica de poder incorporada al juego. Se trata de una remodelación constante, en la que las “tendencias compensatorias” que frenan la caída de la rentabilidad permiten la reproducción de las relaciones básicas que estructuran la sociedad capitalista a través de la continua reinvención de estas mismas relaciones. Aunque este proceso parece generar constantemente nuevas “variedades de capitalismo” (ya se establezca una división por décadas o se ramifique en función de las fronteras nacionales), poco cambia en realidad38.

Sólo existe y ha existido una única sociedad capitalista. La expansión y el desarrollo a largo plazo de esta sociedad cambia las condiciones en las que debe sobrevivir, pero no cambia sus leyes básicas de movimiento. Las nuevas disposiciones institucionales, los nuevos centros geográficos, la aparición de nuevas tecnologías… son, en definitiva, reiteraciones adaptativas de esas mismas leyes. Hay que distinguir las variaciones secundarias de los cambios más esenciales inducidos por el movimiento de estas leyes invariables a través del tiempo y el espacio. Estos últimos sólo se pueden rastrear en las tendencias seculares visibles a largo plazo: el aumento constante de la escala, la complejidad y la extensión geográfica de la producción (acompañada de una intervención estatal más intrincada, monopolios más grandes, cadenas de suministro más complejas que requieren una coordinación más detallada, la intensificación del impacto geomorfológico de la producción, la penetración de la lógica del mercado en nuevos ámbitos de la vida, etc.); la creciente capacidad de producir más bienes con menos mano de obra y la consiguiente tendencia a excluir de la actividad productiva a mayores fracciones de la población humana (Marx entendía lo primero como el principal medio de expansión del plusvalor relativo, del que lo segundo es una consecuencia y que daba lugar a la “ley general de la acumulación capitalista”, que aparece hoy como un aumento de la “informalidad”, la “precariedad” y la “economía de servicios”); y la apertura de una brecha cada vez mayor entre las necesidades materiales y de energía del complejo productivo planetario y los ciclos materiales y de energía que componen el sistema Tierra (algo que hoy en día es más evidente en la forma del cambio climático, pero que se entiende mejor si se habla de una catástrofe ecológica más general que abarca la extinción masiva, la deforestación, el agotamiento progresivo de los sistemas de suelos, etc.). Estas tendencias seculares también dan forma y reconfiguran la característica más invariable de la sociedad capitalista, el conflicto de clases, recalibrando constantemente las perspectivas de la transformación revolucionaria.

Los desplomes del sistema de precios, ya sean inflacionistas o deflacionistas, tienen dos implicaciones aparentemente opuestas. Vistas desde la perspectiva de la reproducción del sistema, son a la vez métodos de reafirmación de la estabilidad y momentos en los que todas las coacciones silenciosas que estructuran la sociedad capitalista se hacen momentáneamente audibles. A pesar de todos los debates técnicos sobre la mecánica de la inflación y el interés, o de las escasas esperanzas de que la política se utilice para “el pueblo”, la gestión macroeconómica no es y nunca será más que un cuchillo en la garganta. El tipo de interés sube y la inflación se come el aumento de tu salario. El tipo de interés baja y los precios de los activos aumentan los alquileres, manteniendo la propiedad de la vivienda siempre fuera de su alcance. En este momento, hemos sido bendecidos con lo peor de ambos mundos. Los precios de los activos se han mantenido altos incluso cuando el coste de los alimentos y la gasolina seguía subiendo. Los efectos son innegables, siendo visibles los ejemplos más atroces en los márgenes opuestos de la división de clases. En 2021, el 10 por ciento más rico de la población mundial poseía el 76 por ciento de toda la riqueza, frente al 2 por ciento que poseía la mitad inferior de la población.39 Esta desigualdad de la riqueza no sólo se amplió rápidamente durante la pandemia, sino que también se produjo el aumento más rápido de la riqueza concentrada en la parte superior: en el mismo año, aproximadamente el 11% de toda la riqueza estaba en manos de sólo el 0,01% de la población, un aumento de un punto porcentual con respecto al año anterior,40 con los (aproximadamente 2.775) multimillonarios41 del mundo viendo aumentar su participación del 2% en 2020 al 3,5% en 2021 y el crecimiento total de su riqueza ascendiendo a unos 4,4 billones de dólares. Mientras tanto, más de 120 millones de personas se han visto empujadas a la pobreza extrema, lo que anula prácticamente toda una década de (modestos) aumentos de ingresos entre los más pobres del mundo.42 Este es el contexto en el que comenzó el actual estallido inflacionario.

Aunque estas tendencias son, como siempre, más extremas cuando se miden a nivel global, esto no significa que los habitantes de los países más ricos hayan sido inmunes al impacto. La división de clases es una línea de fractura que atraviesa todas las fronteras. En vísperas de la pandemia, el único censo sistemático de la población sin hogar de Estados Unidos —el recuento anual “Point-in-Time” (PIT) del HUD, ampliamente reconocido como una subestimación sustancial43 del número real, diseñado para medir el rango mínimo en lugar de la tendencia principal— contabilizaba un total de 580.466 personas sin hogar en todo el país, de las cuales aproximadamente el 61% tenía acceso a refugios para personas sin hogar, y el resto no estaba protegido.44 Las tasas per cápita más elevadas se registraron en las ciudades con los precios inmobiliarios más elevados.45 Esta relación entre la inflación de los activos y las poblaciones sin hogar no debería sorprender. Según un estudio reciente, en veinte de los mayores centros urbanos del país “un aumento de cien dólares en el precio medio de los alquileres se asoció con un aumento de aproximadamente un nueve por ciento en la tasa estimada de personas sin hogar”.46 Los sondeos de población más rigurosos47, realizados por las autoridades locales de estos lugares, indican que hasta el 1-3% de la población total no tiene hogar, y en muchos de estos estados48 se observan tanto porcentajes sustancialmente más altos de poblaciones sin hogar como tasas más elevadas de personas sin hogar en zonas suburbanas y rurales. Aún así, tras el estallido de la pandemia, ocurrieron dos cosas: en primer lugar, con la intención de aplicar medidas de distanciamiento social muchos refugios redujeron su número total de camas y transitaron hacia otro tipo de servicios alternativos; en segundo lugar, en 2021 el HUD canceló directamente el recuento de la población sin hogar. Esta decisión se tomó a pesar de que sus propios datos mostraban que el número total de personas sin hogar había aumentado a mayor velocidad que el total de personas con hogar incluso antes de la pandemia.49

A medida que la inflación se ha extendido a los combustibles y los alimentos, esta crisis de en las poblaciones sin hogar, directamente ligada a la inflación de los activos, está ahora acompañada de una creciente crisis en otros bienes de subsistencia. Así, la pandemia y el subsiguiente estallido inflacionista también han provocado un aumento notable tanto de los delitos por supervivencia —como el robo de alimentos o de leche de fórmula para bebés— como de la especulación en el mercado negro, como la reventa de gasolina o el comercio de catalizadores robados. La prensa hegemónica culpa de todo este aumento de la criminalidad a los sin hogar. Pero cuando el aumento de los costes hace que las condiciones de vida sean insostenibles, habrá cada vez más personas que encuentren formas alternativas de conseguir los medios necesario para su propia supervivencia. Estas alternativas no deben ni romantizarse ni concebirse como algo que escapa a los límites del propio mundo capitalista. Por el contrario, son opciones de último recurso, que a menudo operan dentro de los nexos de depredación que rodean a la segunda mano y que están controlados por una estructura distinta de capitalistas del mercado negro. El resultado suele ser una tragedia: los lentos suicidios de los desposeídos que se aprovechan de los menos desposeídos en una espiral de puñaladas por la espalda.

Pero todas estas grietas crecientes en el statu quo también revelan el potencial para que surjan nuevos modos de poder proletario si se logra que las diferentes batallas por la subsistencia sean superadas y sintetizadas en una lucha mayor. En este sentido, el aspecto más esperanzador de cualquier desplome del sistema de precios es el retorno del espectro de la expropiación, el rasgo más distintivo de la práctica política comunista.

Por sí solas, tanto la formas de la ilegalidad como las diversas formas de organización conscientemente política —que van desde las actividades “autónomas” como la ayuda mutua hasta los proyectos institucionales del sindicalismo formal o la defensa de las campañas de incidencia política [policy advocacy]— suelen estar segregadas unas de otras y de la población en general, dando lugar a la idealización de cada una de ellas por una u otra facción política de la amplia pero también superficial “izquierda”. Si se mantienen separadas, estas actividades no son sólo débiles, sino que a menudo se debilitan mutuamente. Sin embargo, si adoptamos una visión más amplia, el potencial para construir el poder comunista es tan visible en el creciente interés popular por la sindicalización como en las redes de saqueo semi-improvisadas y semi-organizadas que se desarrollaron a través del levantamiento de George Floyd. Después de todo, la lucha de clases siempre renace de las batallas por las condiciones de subsistencia. Pero también se marchita rápidamente si se limita a negociar las condiciones de esta supervivencia. Sólo se transforma en algo más cuando se derriban los muros que dividen los distintos canales de la subsistencia. Si tuviéramos que elegir un único principio según el cual los comunistas pudieran orientarse y valorar el éxito o el fracaso de sus diversos esfuerzos, podría ser algo así: las pequeñas expropiaciones deben convertirse en grandes. En otras palabras, la verdadera asociación comunista sólo puede surgir cuando las formas rudimentarias de organización gestadas en estas luchas «secuestradas» por la subsistencia evolucionan más allá de sus límites iniciales, rompiendo la separación que prevalece entre los diferentes caminos políticos —ilegalidad frente a legalidad, políticas públicas [policy] frente a autonomía— y, por tanto, abarcando también con ello las distintas divisiones entre los desposeídos. Obviamente, esto no es posible cuando la lucha sigue siendo exclusivamente subcultural, ni cuando se lleva a cabo exclusivamente dentro de las instituciones existentes. El primer principio implica, por lo tanto, otro principio añadido: cualquier estrategia política que intente esquivar, negar o huir de la necesidad de expropiación no tiene carácter comunista.

Con toda probabilidad, el actual estallido inflacionista retrocederá. La inflación no se afianzará de inmediato y los actuales obstáculos de la cadena de suministro se suavizarán. En EE.UU., el IPC ya tiende ligeramente a la baja, y la Fed ha insinuado que la próxima ronda de subidas de tipos podría ir seguida de descensos en 2023. Si bien es probable que las zonas más directamente afectadas por las actuales disrupciones energéticas debidas a la guerra de Ucrania tengan más dificultades para invertir la tendencia —algo evidente por los descensos generales de los salarios reales en toda Europa, por ejemplo, y por la perspectiva de un invierno frío y oscuro—, no parece que exista todavía la voluntad política de desinflar completamente las burbujas de activos que apuntalan las tasas de crecimiento (lentas, pero no insustanciales) de los países con altos ingresos. Sin embargo, a medida que el proteccionismo, la regionalización de las cadenas de suministro, el creciente poder monopolista de las subcontratas y la ampliación de las sanciones políticas silencia el crecimiento del comercio mundial y segmenta aún más los mercados de capitales, el riesgo de nuevos estallidos inflacionistas no hace más que aumentar. Del mismo modo, las catástrofes ecológicas en cascada y otras alteraciones aparentemente “exógenas” se están convirtiendo en asuntos mensuales. Por ejemplo, justo cuando el IPC comenzó a descender desde su máximo en verano, Pakistán sufrió unas devastadoras inundaciones que dejaron un tercio del país bajo el agua, desplazaron a millones de personas y destruyeron millones de hectáreas de cultivo, lo que probablemente repercutirá en el precio global del trigo, del algodón y probablemente del arroz. Por un lado, el actual régimen de rendimientos diferenciales [carry regime] ya muestra niveles decrecientes, y los niveles extremos de desigualdad visibles en las ciudades más ricas del mundo y entre los países más ricos y los más pobres hacen que su continuación sea cada vez más insoportable. Por otro lado, las crisis deflacionistas de rendimientos diferenciales que han marcado los últimos treinta años irán ahora acompañadas de crisis inflacionistas más frecuentes, relacionadas con la lenta fragmentación del comercio y la producción.

En el extremo, esta fragmentación se traducirá en una serie de agresivas políticas mercantilistas destinadas a acelerar la competitividad industrial (como las que se están aplicando actualmente en la India) o incluso a la cartelización de aquellos sectores de materias primas fundamentales (el petróleo por un lado y el litio por otro), posiblemente combinada con la desvinculación política (siempre parcial) de economías nacionales enteras (el ejemplo agudo es Rusia, aunque el Brexit ilustra un caso más leve de la misma trayectoria básica). Mientras tanto, debido al cambio climático, estas políticas se justificarán en aras de la resiliencia, y cada región se convertirá en una fortaleza verde que, para su propia supervivencia, deberá erigir infinitos muros contra la creciente ola de refugiados climáticos, asegurar sus propias fuentes de soberanía energética y alimentaria, y salvaguardar las crecientes infraestructuras policiales y militares necesarias para sobrevivir tanto a las revueltas internas como a las amenazas extranjeras. Estas tendencias sólo impulsarán la mayor sobrecapacidad de las industrias básicas, e incluso si logran aumentar las tasas de crecimiento de los pocos ganadores en este juego de suma cero, presionarán a la baja el crecimiento global. Como ha ocurrido en el pasado, las nuevas luchas geopolíticas dentro de la jerarquía imperial volverán a adoptar la forma de la lucha justa por parte de aquellos países forzados a ocupar las posiciones inferiores de la gran pirámide del plusvalor desviado. En nombre del desarrollo, y para garantizar el ascenso de sus clases dominantes nacionales contra el imperio en decadencia, se utilizarán métodos supuestamente “socialistas” como la planificación estatal y la subvención de las industrias clave50. En ese momento, las divisiones entre los desposeídos se hacen más profundas tanto a escala nacional como internacional. El poder comunista se construye rompiendo estas divisiones: negándose a permanecer secuestrado en las luchas de subsistencia o a tomar partido cuando una potencia imperial menor desafía a una mayor, construyendo infraestructuras que integran lo ilegal y lo legal, lo autónomo y lo institucional y que conectan las fuerzas proletarias “nacionales” de ambos lados de cada frontera en guerra bajo la bandera de las expropiaciones (cada vez mayores), superando todas esas categorías en una concepción más amplia del poder político, y tal vez, sólo tal vez, arrancando el cuchillo de nuestra garganta para blandirlo contra esos bastardos llenos de sangre que poseen cada centímetro de este mundo moribundo.

- Meg Jacobs and Isabella M. Weber, “The way to fight inflation without rising interest rates and a recession”, The Washington Post, 9 August 2022. https://www.washingtonpost.com/made-by-history/2022/08/09/way-fight-inflation-without-rising-interest-rates-recession; Richard D. Wolff, “There are Better Ways for Societies to Address Inflation Than by Hiking Interest Rates”, Richard D. Wolff, 8 June 2022. https://www.rdwolff.com/there_are_better_ways_for_societies_to_address_inflation_than_by_hiking_interest_rates

- No hay probablemente una figura más importante en este sentido que Adam Tooze, un historiador económico cuyos relatos periodísticos sobre el proceso de toma de decisiones de los barones financieros y los banqueros centrales contrastan de manera evidente con las teorías aparentemente frías e impersonales de los ciclos de expansión económica y de burbujas bursátiles [boom and bubble] que ofrecen algunos historiadores económicos marxistas como Robert Brenner, que proporcionó uno de los análisis más célebres y sistemáticos de la crisis de 2008 en los años previos a su estallido. Tras esta, el trabajo de Brenner se convirtió en una especie de piedra de toque para muchos de quienes participaron en el resurgimiento de la teoría comunista a lo largo de la década de 2010. Tooze, por el contrario, ofrece una reescritura liberal de los incisivos relatos de esos críticos marxistas, como Brenner, en la que se reconocen los mismos rasgos fundamentales y se añaden algunos detalles esclarecedores, eclécticos y empíricos vehiculados por una narración estilísticamente llamativa. Pero el eclecticismo de Tooze, aunque admirable en su amplitud polimática, es también una señal de una debilidad más profunda: la incapacidad de ofrecer (o, tal vez más justamente, de oponerse teóricamente a) cualquier explicación sistemática y estructural de las “leyes del movimiento” de la economía global capaz de dar cuenta de algo más que la historia que de hecho narra. Esta debilidad es percibida como una suerte de insignia honorable a la manera clásica de los filósofos liberales —ya sean pragmáticos o posmodernos— que rechazaban las narrativas “totalizadoras” en tanto que narrativas peligrosamente reduccionistas e inherentemente autoritarias. Pero la maniobra que subyace a todo ello es política. La historia económica más reciente se cuenta de un modo que oscurece el funcionamiento del capitalismo como sistema social, reduciendo los entresijos de la economía global a la interacción (invariablemente compleja) de los diversos personajes que dirigen las instituciones que (la historia nos quiere hacer creer) dirigen la economía.

- Stephanie Kelton, The Deficit Myth: Modern Monetary Theory and the Birth of the People’s Economy, New York: Public Affairs, 2020.

- Así se titula un documento de estrategia presentado en la revista teórica interna del DSA: Neil Taylor, “How to Fund a People’s Climate Revolution”, Socialist Forum, Winter 2019. https://socialistforum.dsausa.org/issues/winter-2019/how-to-fund-a-peoples-climate-revolution/

- Joseph Politano, “The Life, Death and Zombification of the Phillips Curve”, Apricitas Economics, 16 October, 2021. https://www.apricitas.io/p/the-life-death-and-zombification?s=r; Ekaterina V. Peneva and Jeremy B. Rudd, “The Passthrough of Labor Costs to Price Inflation”, Journal of Money, Credit and Banking, Volume 49, Issue 8, 16 November 2017. pp. 1777-1802.

- Alan FitzGerald, Krzysztof Kwiatkowski, Vivien Singer and Sven Smit, “Global Economics Intelligence executive summary, April 2022”, McKinsey & Company, 9 May 2022. https://www.mckinsey.com/business-functions/strategy-and-corporate-finance/our-insights/global-economics-intelligence-executive-summary-april-2022

- Esta estimación se basa en un resumen de varios estudios que examinan la contribución de diversos factores a la reciente ola inflacionista. Por ejemplo: Josh Bivens, “Corporate profits have contributed disproportionately to inflation. How should policymakers respond?”, Economic Policy Institute, 21 April 2022. https://www.epi.org/blog/corporate-profits-have-contributed-disproportionately-to-inflation-how-should-policymakers-respond/; Celasun Oya, Niels-Jakob H Hansen, Aiko Mineshima, Mariano Spector and Jing Zhou, “Supply Bottlenecks: Where, Why, How Much, and What Next?”, International Monetary Fund, 17 February 2022. https://www.imf.org/en/Publications/WP/Issues/2022/02/15/Supply-Bottlenecks-Where-Why-How-Much-and-What-Next-513188?cid=em-COM-123-44313

- Dan Eberhart, “Supply Chain Woes, Inflation Crimp U.S. Producers’ Growth Potential”, Forbes, 2 April 2022. https://www.forbes.com/sites/daneberhart/2022/04/02/supply-chain-woes-inflation-crimp-us-producers-growth-potential/?sh=6ba4b7d0505d

- Brenner, The Economics of Global Turbulence: The Advanced Capitalist..

- La rentabilidad se mide como tasa, normalmente como tasa de beneficio o tasa de rendimiento, que no debe confundirse con la masa de beneficios brutos a la que me he referido antes. Es perfectamente posible (de hecho, bastante normal) que los beneficios totales aumenten aunque la tasa de rendimiento de las inversiones disminuya.

- Robert Brenner, The Boom and the Bubble: The US in the World Economy, New York: Verso, 2003.

- Michael J. Howell, Capital Wars: The Rise of Global Liquidity, New York: Palgrave Macmillan, 2020. p.46

- ibid, p.146

- Richard Baldwin, “The great trade collapse: What caused it and what does it mean?”, in Richard Baldwin (Ed.), The Great Trade Collapse: Causes, Consequences and Prospects, London: Center for Economic Policy Research. pp. 1-14. https://cepr.org/voxeu/columns/great-trade-collapse-what-caused-it-and-what-does-it-mean

- Farshad Araghi, “Global Depeasantization, 1945-1990”, The Sociological Quarterly, 36(2), 1995. pp. 337–368.

- Para una visión más detallada sobre las consecuencias del proceso y sus vínculos con los cambios a mayor escala en la producción alimentaria en el planeta, véase Nathan Eisenberg, “Hunger Regime”, Cosmonaut, 2 January 2022. https://cosmonautmag.com/2022/01/hunger-regime/#easy-footnote-bottom-158-5445

- Gary Gereffi, “Global Value Chains in a Post-Washington Consensus World”, Global Value Chains and Development: Redefining the Contours of 21stCentury Capitalism. Cambridge: Cambridge University Press, 2018. pp.400-428.

- Ashok Kumar, Monopsony Capitalism: Power and Production in the Twilight of the Sweatshop Age, Cambridge: Cambridge University Press, 2020.

- Documenté algunos de los resultados políticos de estas tendencias en: Phil A. Neel, “Swoosh”, Ultra, 8 November, 2015. http://www.ultra-com.org/project/swoosh/

- Según Howell (2020, p.142), en alrededor del 70-80% del comercio en las “economías de mercado emergentes” se factura en dólares estadounidenses, a pesar de que sólo el 10-15% de este comercio es con Estados Unidos.

- Walden Bello, “The capitalist conjuncture: over-accumulation, financial crises, and the retreat from globalization”, Third World Quarterly, Volume 27, Number 8, 2006. pp.1345-1367.

- Pádraig Carmody, Peter Kragelund and Ricardo Reboredo, Africa’s Shadow Rise: China and the Mirage of African Economic Development, London: ZED, 2020.

- Samir Sonti, “The World Paul Volcker Made”, Jacobin, 20 December, 2018. https://jacobin.com/2018/12/paul-volcker-federal-reserve-central-bank

- Obviamente no son nada de eso. La guerra es una forma extrema de conflicto de mercado estructurada por las desigualdades imperiales globales, y la intensificación de las pandemias es un resultado de la devastación agroecológica de la producción capitalista, como se documenta en: Chuang, “Social Contagion: Microbiological Class War in China”, Social Contagion, Chicago: Charles Kerr, 2021. https://chuangcn.org/books/social-contagion/ch1/

- El estudio clásico de este fenómeno es: Harry Braverman, Labor and Monopoly Capital: The Degradation of Work in the Twentieth Century, New York: Monthly Review Press, 1974.

- El caso japonés es uno de los que se analizan en Brenner 2003. Para una investigación detallada del caso japonés en sí mismo, véase Makoto Itoh, The World Economic Crisis and Japanese Capitalism, London: The MacMillan Press, 1990.

- Tim Lee, Jamie Lee and Kevin Coldiron, The Rise of Carry: The Dangerous Consequences of Volatility Suppression and the New Financial Order of Decaying Growth and Recurring Crises, New York: McGraw-Hill, 2020. p.4

- Lisa Adkins, Melinda Cooper, and Martijn Konings, The Asset Economy, Cambridge: Polity, 2020.

- Este término procede de la descripción que hace Paul Mattick de la teoría keynesiana y la crisis estanflacionaria de los años 70, en: “Deflationary Inflation,” Economics and the Age of Inflation, New York: M.E. Sharpe, 1978.

- Lee, Lee and Coldiron, 2020. p.210

- Ibid, p.213.

- Para una visión crítica de estos planes que documenta su creciente popularidad, véase: Alyssa Battistoni, “The False Promise of Universal Basic Income”, Dissent, Spring 2017. https://www.dissentmagazine.org/article/false-promise-universal-basic-income-andy-stern-ruger-bregman

- ibid, p.214

- 34.

- ibid, p.165

- La oferta monetaria se divide en varias medidas distintas y anidadas. La medida más básica es M0, que incluye el dinero físico y las reservas del banco central. La impresión de dinero por parte del Tesoro y ciertas formas de estímulo del banco central pueden aumentar M0. Pero una medida más amplia y más comúnmente utilizada es M1, que incluye M0 más los depósitos a la vista (dinero mantenido en cuentas bancarias que puede ser retirado a voluntad) y los cheques de viaje. M1 es importante no sólo porque la mayor parte del dinero se mantiene hoy en día en cuentas bancarias en lugar de en efectivo, sino también porque los bancos crean de hecho dinero prestando el exceso de reservas. Por lo tanto, M1 puede crecer no sólo a través de la impresión de dinero y otras formas de estímulo fiscal, sino también a través de la expansión del crédito bancario.

- ibid, p.173

- La idea de las “variedades de capitalismo” ha sido fundamental para el reciente resurgimiento de la investigación (autodenominada) “economía política” dentro de las ciencias sociales. El concepto se expuso originalmente en: Peter A. Hall y David Soskice, Varieties of Capitalism: The Institutional Foundations of Comparative Advantage, Oxford: Oxford University Press, 2001.

- Según el Informe sobre la Desigualdad en el Mundo 2022 elaborado por el Laboratorio Mundial de la Desigualdad: https://wir2022.wid.world

- ibid

- Según la lista de multimillonarios de Forbes para 2021.

- Fracisco H. G. Ferreira, “Inequality in the time of COVID-19”, International Monetary Fund, Summer 2021. https://www.imf.org/external/pubs/ft/fandd/2021/06/inequality-and-covid-19-ferreira.htm

- En muchos condados, los gobiernos locales realizan sus propias estimaciones, más rigurosas, de la población sin hogar, que casi siempre superan los recuentos PIT exigidos por el HUD, a menudo de forma sustancial. Por ejemplo, en 2020, el recuento PIT realizado por la Autoridad Regional de Personas sin Hogar del Condado de King, WA, sólo registró 13.368 personas sin hogar, mientras que una segunda encuesta más rigurosa realizada por la misma agencia registró 40.800 personas sin hogar (casi el 2% de la población total del condado en el mismo año). Véase: Greg Kim, “How many homeless people are in King County? Depends on who you ask,” The Seattle Times, 4 July, 2022. https://www.seattletimes.com/seattle-news/homeless/how-many-homeless-people-are-in-king-county-depends-who-you-ask

- Meghan Henry, Tanya de Sousa, Caroline Roddey, Swati Gayen, and Thomas Joe Bednar, “The 2020 Annual Homeless Assessment Report (HAR) to Congress”, The U.S. Department of Housing and Urban Development, January 2021. https://www.huduser.gov/portal/sites/default/files/pdf/2020-AHAR-Part-1.pdf

- Gregg Colburn and Clayton Page Aldern, Homelessness is a Housing Problem: How Structural Patterns Explain U.S. Patterns, Oakland: University of California Press, 2022.

- GAO, “Homelessness: Better HUD Oversight of Data Collection Could Improve Estimates of Homeless Population”, United States Government Accountability Office, July 2020. https://www.gao.gov/assets/gao-20-433.pdf

- Véase Kim 2022, arriba, para una comparación realizada en el condado de King, WA. Para un desglose más detallado del problema del recuento PIT en Nueva York, ampliamente considerado como la norma estándar de este método, véase Ricci Dipshan, “How Many Street Homeless? NYC’s Tallies Leave the Question Open”, CityLimits, 13 October 2015. https://citylimits.org/2015/10/13/how-many-street-homeless-nycs-tallies-leave-the-question-open/

- El número total de personas sin hogar es más elevado en las zonas costeras urbanas más caras, lo que eleva las tasas de todos los estados de la Costa Oeste, así como las del Corredor Noreste. El número de personas sin hogar es más elevado, en su mayor parte, en los Estados occidentales, con California a la cabeza en casi todas las mediciones. Por el contrario, la ciudad de Nueva York sigue teniendo un alto número de personas sin hogar, pero los grandes esfuerzos por ampliar los refugios en el transcurso de la década de 2010 indican que la población sin hogar era sustancialmente menor que en las ciudades de la Costa Oeste en el último recuento pre-pandemia. Sin embargo, incluso en Nueva York, la pandemia parece haber aumentado claramente el número de personas que viven en la calle, lo que ha llevado a una nueva serie de agresivas barridas callejeras en el primer mandato del alcalde Eric Adams.

- Meghan Henry, Tanya de Sousa, Colette Tano, Nathaniel Dick, Rhaia Hull, Meghan Shea, Tori Morris, and Sean

- Todos los países de la sociedad capitalista utilizan estos métodos en diferentes grados y, por lo tanto, son “economías mixtas” en el sentido que les da la economía hegemónica. La planificación industrial, las grandes subvenciones y el control intenso de la competencia comercial y de los mercados de capitales siempre han sido especialmente pronunciados entre los “desarrollistas tardíos” que intentan producir auges industriales a gran velocidad. Cuando estos países utilizan estas políticas, es habitual que se les describa, erróneamente, como si hubieran adoptado una forma de “capitalismo de Estado” (o incluso de “socialismo”) distinta del “verdadero” capitalismo. Para una buena visión histórica del fenómeno, véase Ernest Ming-tak Leung, “Developmentalisms: The forgotten ancestors of East Asian developmentalism”, Phenomenal World, 18 September 2021. https://www.phenomenalworld.org/analysis/developmentalisms/